” L’illusione di capire il passato incoraggia la sicurezza con cui riteniamo di poter prevedere il futuro”. D Kahneman

Con il termine bolla speculativa, dice Borsa Italiana, si definisce il sentiero esplosivo che si forma nel prezzo di un bene e che lo porta progressivamente sempre più distante dai valori compatibili con le fondamentali economiche dello stesso. Laddove con fondamentali economiche ci si riferisce a quelle particolari ragioni economiche che sottostanno al movimento di un prezzo.” Ovvero una situazione che in genere si palesa in seguito ad un’ondata di innovazioni in cui i corsi, temporaneamente alti, sono in larga misura sostenuti dall’entusiasmo degli investitori e non da una stima coerente del valore reale.

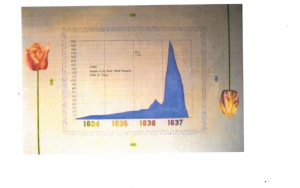

Bolla dei tulipani

In questo periodo storico il commercio e le arti olandesi erano tra le più acclamate al mondo. I Paesi Bassi, si trovavano al centro del lucroso commercio delle Indie Orientali, con profitti elevatissimi. Un singolo viaggio poteva portare profitti anche del 400%. I tulipani divennero un bene di lusso, uno statu symbol, un vero e proprio asset, tanto da essere scambiato nelle borse valori e molti arrivarono a vendere immobili per acquistarli, dando il via ad un aumento vertiginoso del loro prezzo.

Cominciò a farsi strada il cosiddetto “commercio del vento”: in sostanza si generarono quelli che oggi verrebbero denominati “futures”. Nel 1610 un editto reale ne impedì il commercio, non riuscendo, tuttavia, ad interrompere questo fenomeno che divenne, quindi, un “commercio al nero” all’interno delle taverne, dove tutto ciò che era richiesto ai traders era di pagare una “moneta del vino”, a titolo di commissione, del 2,5% a scambio fino ad un massimo di tre fiorini.

Sembra che i problemi iniziarono per un’asta ad Haarlem andata deserta a causa di un possibile focolaio di peste bubbonica che spaventò la popolazione facendola restare nelle proprie abitazioni. Da questo momento gli investitori iniziarono a vendere facendo calare vertiginosamente i prezzi.

Nei primi anni del ‘700 la Francia venne colpita dalla bolla del Mississippi quando John Law, sostenuto dal duca d’Orleans, ottenne il permesso di costituire la Banque Générale al fine di emettere cartamoneta garantita dalle riserve d’oro dello stato. Il nuovo metodo di pagamento riscosse un successo enorme, al contempo creò il problema della ricerca di fonti di minerali per avere le riserve necessarie alla conversione in metallo della carta moneta stampata.

Venne fondata la Compagnia del Mississippi con l’obiettivo di sfruttare dei presunti giacimenti d’oro in Louisiana nonostante non esistesse alcuna certezza. La banca trovò gli investitori per tale spedizione ed iniziò a vendere le proprie azioni che cominciarono ad aumentare vertiginosamente di prezzo.

L’idea di avere un nuovo metodo di pagamento così come l’idea della presenza di giacimenti aurei, infiammò il desiderio di investimento della popolazione e nacque un circolo vizioso per cui la carta moneta con la quale venivano pagati i creditori dello Stato veniva usata per acquistare le azioni della compagnia. I fondi ricavati dalla vendita delle azioni non venivano utilizzati per l’effettiva ricerca di giacimenti minerali bensì per ripagare il debito pubblico. “Uno speculatore è un uomo che osserva il futuro e agisce prima che avvenga” B Baruch.

I primi problemi iniziarono di fronte alle richieste di conversione della moneta e, per placare eventuali rivolte, si organizzò addirittura un corteo di finti minatori al fine di testimoniare alla popolazione che le riserve auree non solo esistevano, ma stavano anche per essere raccolte. Tuttavia bastò il capriccio di un nobile che, nel 1720, si vide rifiutata la conversione in metallo delle proprie banconote per innescare le vendite. Il tracollo fu quasi immediato e la popolazione si riversò nelle strade. L’epilogo fu tragico: quindici morti, banconote dichiarate inconvertibili e una popolazione intera mandata in rovina.

Un copione simile si sviluppò anche in Inghilterra e determinò una delle bolle speculative più brevi e redditizie della storia. La nazione usciva dalla guerra con un enorme debito pubblico, circa 30 milioni di sterline. Il governo, per cercare di risanarlo, utilizzò come intermediario la compagnia dei Mari del Sud fondata nel 1711 da Robert Harley, Conte di Oxford. Questi si offrì di scambiare il debito pubblico con azioni della società, contando di sfruttare i redditizi commerci di schiavi e materiali preziosi verso le Americhe. Un po’ come se la Ferrero comprasse l’intero debito italiano in cambio del 6%. L’operazione ebbe successo e tutti vollero le azioni, anche il cancelliere dello scacchiere e un bel pezzo della Camera dei Lords; solo Mr. Walpole era critico.

In realtà i viaggi erano complessi e limitati a un vascello al mese con un quarto dei profitti al re di Spagna e il resto tassato al 5%. Ciononostante in pochi anni cresce moltissimo l’attenzione in borsa per la compagnia. A maggior ragione quando arrivò a detenere il monopolio dei commerci senza che ancora fosse iniziata l’attività core della società.

Nel clima di euforia circolavano voci assurde, ad esempio ricevere 1000 sterline in lingotti d’oro con 100 sterline di manufatti. Il prezzo delle azioni salì da 128£ nel gennaio 1720, a 330£ in marzo per poi salire nuovamente a 550£ in maggio ed arrivare all’incredibile prezzo di 1000£ nell’estate. Come in tutti i fenomeni imitativi numerosi altri imprenditori cercarono di inserirsi sul mercato con enorme successo. Al punto che uscì una legge che vietava la creazione di compagnie con nomi simili recante una lista di 86 esempi: creazione di olio di colza, trasformazione di mercurio, miglioramento della razza equina ecc.

Anche Newton partecipò alla sbornia vendendo a 300 sterline una discreta quantità di azioni nel gennaio 1720 comprate un mese prima a 150. Offuscato dalla salita inarrestabile e dall’invidia riacquistò a maggio a 680, le vide salire fino ad agosto a 1050 sterline per poi scendere. Newton iniziò a vendere ad ottobre a 300 ma liquidò il grosso a novembre a 100 perdendo 20000 sterline (circa 3 milioni di sterline odierne). “Quando la speculazione avrà fatto del suo peggio, due più due farà ancora quattro” S Jhonson

Toro e orso

Numerosi studi evidenziano che l’economia sarebbe effettivamente rimasta prospera e che fu inopportuno l’intervento della FED volto ad alzare tassi di interesse per punire gli speculatori. Di fatto, nei giorni seguenti, chi era insolvente fu costretto a vendere per assolvere ai crediti assunti causando un ribasso dei prezzi. Fino al 29 ottobre, il “black Thursday”, il giorno peggiore nella storia del NY Stock Exchange registrando dei cali anche del 60% nelle azioni delle principali compagnie e la Great Depression si espanse in tutto il mondo.

Spostiamoci negli anni 80, periodo in cui il Giappone ebbe una grande crescita economica al punto che nel 1987 il reddito pro capite superava quello statunitense. Due anni dopo, il 29 dicembre 1989, l’Indice Nikkei raggiunse il suo massimo storico toccando quota 38.915,87. Tuttavia la bolla, partita dal mercato immobiliare, scoppiò nei primi mesi del 1991 causando una crisi dell’economia giapponese, calo della domanda interna ed il crollo dell’indice Nikkei 5.000 punti nel 1992.

Un’ulteriore caso di bolla speculativa è quella delle dot-com companies che si sviluppa tra il 1997 ed il 2000 e coinvolge il nuovo fenomeno dell’epoca: Internet. Nazioni sempre più industrializzate e mercato sempre più capitalizzato, portano gli agenti economici a rischiare in investimenti nuovi; la novità dell’epoca era rappresentata dalla nascita di Internet e di società che lavoravano in ambito telematico. Avvennero distorsioni a causa di numerose società che cambiarono la propria ragione sociale includendovi un orientamento ad Internet aggiungendo “.net” o “.com”. Spesso raddoppiando il prezzo delle proprie azioni in una notte.

I primi segnali di crisi esplosero nel marzo del 2000 in seguito ai risultati alquanto deludenti dei bilanci; il Nasdaq perse circa il 9% in soli tre giorni. Il risultato fu l’esplosione della bolla, che fece crollare il prezzo delle azioni e fallire la maggior parte delle nuove società; nel 2004 solo il 50% delle società inizialmente create sono rimaste in vita, presentando, però, quotazioni infinitesimali rispetto ai loro massimi.

Successivamente, il 15 settembre 2008, arrivò la cosiddetta crisi dei sub prime, il Dow Jones chiuse in ribasso di 500 punti e le azioni Lehman Brothers persero l’80%. La Regina Elisabetta, durante una visita alla London School of Economics, formulò questa domanda: “Come mai nessuno previde l’avvicinarsi della crisi”. La British Academy, per fornire una risposta autorevole, organizzò un seminario di lavoro che elaborò una lettera il cui paragrafo conclusivo fu a dir poco eloquente: “il fallimento nel prevedere il manifestarsi, i tempi, la magnitudine e la gravità della crisi nonché i rimedi per portarsi fuori da essa, mentre è attribuibile a molte cause, risulta principalmente dall’incapacità dell’immaginazione collettiva di molte menti brillanti, sia in questo paese che a livello internazionale, a capire i rischi per il sistema nel suo complesso”.

Bolla sub prime

In realtà “la finanza non riguarda solamente il guadagnare denaro. Riguarda il raggiungimento dei nostri obiettivi e la protezione dei frutti del nostro lavoro” R Shiller. Ecco, l’educazione finanziaria può svolgere un ruolo cruciale e dev’essere promossa dai governi favorendo forme di assicurazione sociale e di prevenzione che consentano una gestione maggiormente efficace e lungimirante dei propri risparmi. In quanto: “Il mercato è un pendolo che dondola sempre tra un´insostenibile ottimismo, che rende le azioni troppo costose, e un ingiustificato pessimismo, che rende le azioni eccessivamente economiche … ” B Graham.

metodi quantitativi vs discrezionale: un bel navigatore al fianco.

Molto interessante, complimenti. Bisognerebbe approfondire i concetti. Inoltre mi preme sviluppare le citazioni per comprendere meglio la loro collocazione storica e il contesto in cui sono state scritte. Stiamo soffrendo una crescita esponenziale del costo delle materie prime, speculazione o effettivo aumento dei costi estrattivi e dei trasporti?

Ciao Marco

grazie

rispondo in privato